- Next Gen Patrimoine

- Posts

- 🔥 Remake AM secoue le marché avec sa première SCPI millésimée

🔥 Remake AM secoue le marché avec sa première SCPI millésimée

Mais aussi Private Corner, Shares, Abbove et d'autres, aileurs.

🌟 Aujourd’hui dans Next Gen Patrimoine :

🔥 Remake AM - UK, la première SCPI millésimée grand public

💡 Private Corner lance Credit Yield

🛠 Shares et son nouvel espace client

🤖 Abbove, Mia libère les conseillers

💼 iCapital, + Tangible Markets : secondaries PE enfin fluidifiées ?

🤖Dispatch, 18 M$ pour imposer les agents IA

🎓 Joseph Choueifaty : a écrit le post de la semaine

Pour découvrir toutes les newsletters précédentes ou nous suivre sur LinkedIn

🔥 Remake AM - UK, la première SCPI millésimée grand public

Le gestionnaire Remake AM bouscule le marché avec une SCPI à capital fixe, ciblée sur le cycle immobilier britannique. Une approche opportuniste qui casse les codes classiques de la collecte continue.

Le marché des SCPI entre dans une phase de maturité où les modèles traditionnels montrent leurs limites. Dans ce paysage saturé, Remake Asset Management innove avec Remake UK 2025, première SCPI millésimée accessible au grand public.

Ce qu’il faut savoir :

SCPI millésimée à capital fixe : Horizon défini de 7 ans (prorogeable 2 ans) avec un objectif de TRI > 9 % et un taux de distribution cible de 6,5 %.

Stratégie opportuniste centrée UK : Investissements exclusivement britanniques

Souscription limitée dans le temps : Capitalisation visée de 100 M€, ticket d’entrée à 10 100 €, fenêtre de souscription temporaire avant fermeture définitive.

Fiscalité optimisée : Revenus fonciers imposés au Royaume-Uni, pas de prélèvements sociaux en France, taux de retenue à la source plafonné à 25 %.

Structure de frais alignée private equity : Frais de souscription (7 % HT), gestion (10 % HT des loyers), commission de performance à la liquidation.

Pourquoi c’est important :

Remake UK 2025 marque une rupture stratégique dans l’univers des SCPI. En reprenant les codes des fonds fermés institutionnels, ce véhicule redonne du sens à l’investissement immobilier collectif : horizon borné, stratégie lisible, performance ciblée.

Une réponse directe aux limites actuelles des SCPI à capital variable qui se multiplient. Et surtout la fin de ce vieux poncif de l’investissement long terme qui dédouane les gérants.

Applications concrètes :

Solution différenciante pour les CGP Produit hybride entre SCPI et club deal, lisible et adapté aux investisseurs avertis.

Diversification géographique réelle Accès à un marché britannique en creux de cycle, rarement adressé par les SCPI classiques.

Complémentarité avec Remake Live Une offre duale : capital variable ISR vs capital fixe opportuniste.

Impact potentiel :

Remake UK 2025 pourrait ouvrir la voie à une nouvelle génération de SCPI de cycle court, structurées par millésime, thématiques et zones ciblées. Un modèle agile proche des attentes des investisseurs patrimoniaux. Remake AM annonce déjà d’autres véhicules à venir (santé, logistique…).

Pour les investisseurs capables d’accepter son cadre fermé et ses risques spécifiques, c’est une proposition puissante, bien calibrée pour la prochaine phase du marché. Bravo !

💡 Private Corner lance Credit Yield

Private Corner étend sa gamme avec un fonds de fonds de dette privée accessible aux investisseurs privés. Objectif : capter la performance de CVC Credit et General Atlantic via deux stratégies complémentaires.

Ce qu’il faut savoir :

Accès élargi à la dette privée Permet d’investir dans deux fonds phares : CVC Credit Partners Global CLO Management IV (CLO equity) et Atlantic Park Strategic Capital Fund III (dette opportuniste).

Ticket d’entrée dès 100 000 € Fonds réservé aux clients privés via leurs conseillers, avec un objectif de distribution semestrielle.

Performance cible attractive Coupon net moyen de 8 %, TRI cible net de 13 %, multiple cible de 1,6x – sur un portefeuille de plus de 700 entreprises.

Portefeuille diversifié, équilibré géographiquement 55 % États-Unis, 45 % Europe. Focus sur dette senior sécurisée, entreprises upper mid et large cap.

Fenêtre de souscription étendue Commercialisation ouverte jusqu’à fin 2026.

Pourquoi c’est important :

Longtemps réservé aux institutionnels, le marché du crédit privé devient une classe d’actifs structurante pour les portefeuilles privés. Avec des taux élevés, des besoins accrus de financement des entreprises, et un retrait partiel des banques traditionnelles, les fonds de dette privés prennent une place centrale dans le financement de l’économie.

Private Corner anticipe cette bascule :

→ En structurant une solution clé en main pour les CGP.

→ En démocratisant l’accès à deux stratégies complexes (CLO equity et capital opportuniste).

→ En créant une porte d’entrée professionnelle vers un marché en croissance rapide (+20 % par an selon Preqin, plus de 1 500 Md$ d’encours en 2025).

Applications concrètes :

→ Pour les CGP : un produit différenciant pour capter la demande en revenus réguliers et diversification non cotée.

→ Pour les clients finaux : une exposition calibrée à un moteur de rendement longtemps réservé aux investisseurs institutionnels.

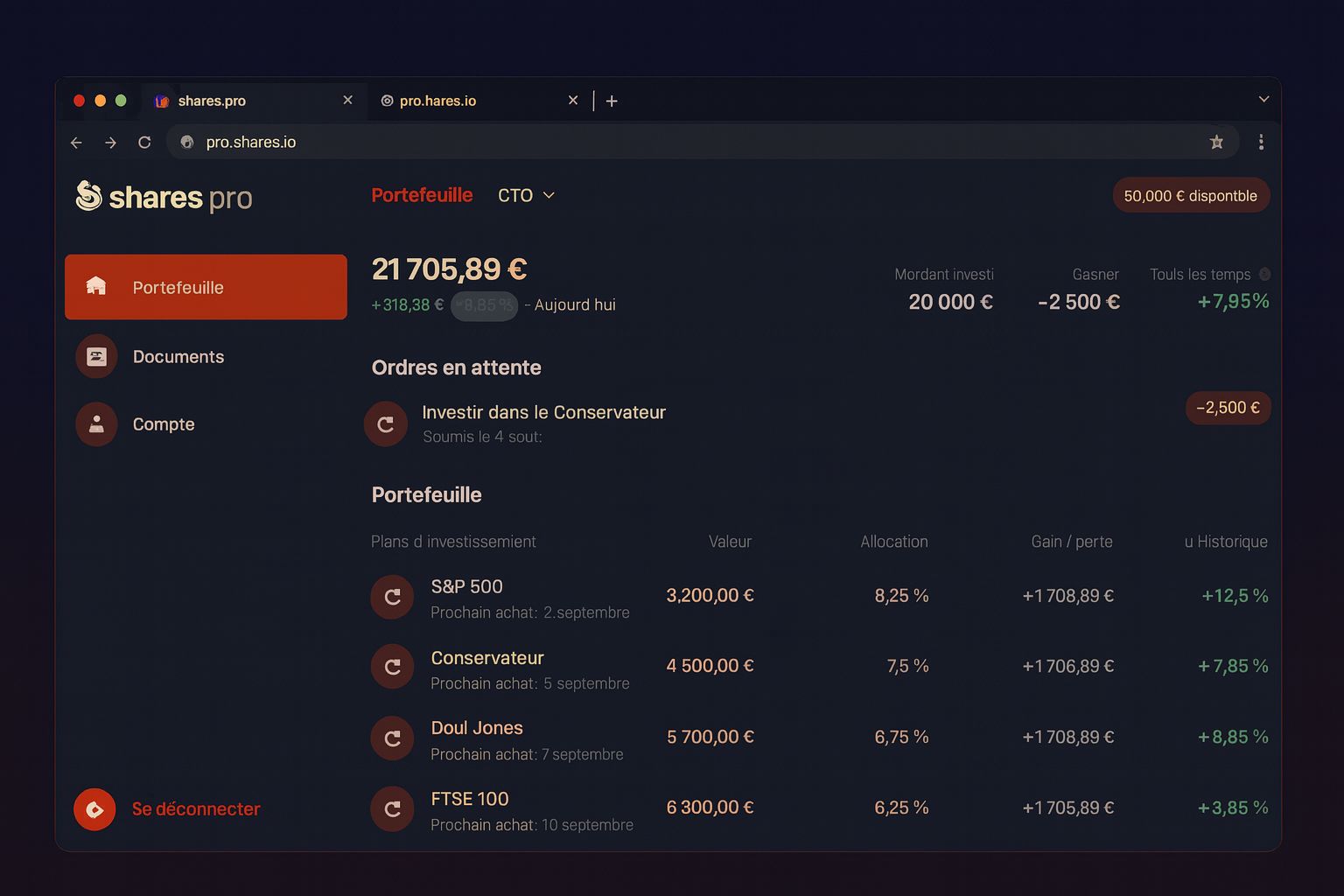

🛠 Shares, et son nouvel espace client

Première brique visible côté client, l’Espace Client incarne la vision de Shares : se faire une petite place dans un écosystème déjà structuré, grâce à une exécution rapide et centrée sur les besoins terrain.

Ce qu’il faut savoir :

→ Vue claire des portefeuilles : répartition, perfs, frais, documents.

→ Accès sécurisé, sans action requise du CGP.

→ Multilingue (FR/EN), accessible 24/7.

→ Lecture seule : transparence totale, sans perte de contrôle.

Pourquoi c’est important :

Gagner sa place dans la chaîne de valeur patrimoniale n’est pas immédiat. Mais en livrant des fonctionnalités concrètes et attendues, Shares montre son agilité. Le chemin est long, mais chaque avancée renforce sa légitimité auprès des pros.

🤖 Abbove : Mia libère les conseillers

Abbove dévoile Mia, son nouvel agent intelligent intégré à sa plateforme de gestion patrimoniale. Objectif : automatiser l’analyse documentaire et enrichir la relation client. Une avancée stratégique déjà déployée à grande échelle.

Ce qu’il faut savoir :

Analyse automatisée : Mia lit, comprend et structure des documents complexes (testaments, pactes, contrats), extrait les données clés et les organise automatiquement.

Déploiement immédiat : déjà disponible pour les 1 100 conseillers utilisant la plateforme, au service de plus de 37 000 familles en Europe.

Intégration native : Mia est directement intégrée à l’environnement Abbove, sans outil tiers, en continuité avec l’expérience utilisateur existante.

Pourquoi c’est important :

Mia marque une ambition technologique forte dans la gestion de patrimoine : l’IA devient un co-pilote opérationnel du conseiller, libérant du temps sur les tâches à faible valeur ajoutée.

→ Là où ChatGPT ou d'autres IA généralistes nécessitent des prompts, une contextualisation manuelle et une validation juridique pointue, Mia est nativement entraînée sur des cas patrimoniaux — avec une intégration directe dans les flux métier de la plateforme Abbove.

→ Contrairement aux solutions “IA-as-a-service” souvent déconnectées, Mia est censé comprendre la logique familiale, fiscale et successorale dans une vision patrimoniale de long terme.

💼 iCapital + Tangible Markets : secondaries PE enfin fluidifiées ?

La plateforme alts iCapital retente sa chance dans les “secondaries” en prenant une participation dans Tangible Markets, une startup cofondée par l’ex-Addepar Jeff Pinska. Objectif : créer une bourse fluide pour titres PE illiquides détenus par les clients HNWI des CGP et banques privées.

Ce qu’il faut savoir :

Nouvelle plateforme de liquidité : iCapital s’appuie sur Tangible Markets pour lancer des enchères périodiques sur des parts de fonds PE (via matching algorithmique et pricing automatisé).

Deuxième tentative stratégique : après un partenariat peu concluant avec le Nasdaq Private Market lancé en 2019, iCapital pivote vers un modèle plus intégré.

Figures clés et crédibilité : Jeff Pinska (ex-Addepar) pilote le projet ; Tangible est cofondée par des experts du secteur, et iCapital a été valorisée $7,5 Md cet été.

Pourquoi c’est important :

Le marché secondaire du private equity est sous-capitalisé mais en forte demande : la capacité à offrir de la liquidité intermédiaire devient un avantage compétitif majeur dans la gestion de portefeuilles HNWI. iCapital veut devenir la référence en infrastructure de marché pour les alts, et capte un besoin croissant : arbitrage dynamique, refinancement souple, sorties anticipées sans décote massive.

Applications concrètes :

→ CGP et banques privées pourront proposer des solutions de liquidité sur des parts de fonds historiques, sans attendre l’échéance naturelle.

→ Accès indirect à des fonds premium via des reventes secondaires à maturité intermédiaire, souvent déjà générateurs de cash-flow.

→ Flexibilité stratégique pour les investisseurs : réallocation par stratégie, géo ou durée d’investissement.

🤖 Dispatch, 18 M$ pour imposer les agents IA

La WealthTech Dispatch boucle une levée de fonds de 18 M$ en série A. Objectif : industrialiser ses agents IA pour automatiser l’orchestration des données dans les cabinets de gestion de patrimoine. Une étape clé pour un secteur encore largement freiné par des workflows manuels.

Ce qu’il faut savoir :

Automatise les flux de données : Dispatch élimine les tâches répétitives, fluidifie l’onboarding client et synchronise les données entre systèmes hétérogènes.

Déjà adopté par des poids lourds : Mariner, Sanctuary Wealth, Choreo — plus de 1 000 Md$ d’actifs sous conseil cumulés.

Performance démontrée : plus de 90 % d’erreurs manuelles en moins, des milliers d’heures économisées sur les processus back-office.

Financement mené par Brewer Lane Ventures : permet d’accélérer sur les “agentic workflows” — des systèmes capables d’agir de manière autonome dans les process métier.

Pourquoi c’est important :

Dispatch matérialise un tournant : l’intégration d’agents IA “autonomes” dans les outils de production des conseillers. Là où l’IA se contentait de suggestions ou d’automatisation simple, ces nouveaux agents orchestrent et exécutent des actions complexes à la place de l’humain. Pour les cabinets, cela signifie productivité accrue, fiabilité des données et scalabilité sans explosion des coûts humains.

Applications concrètes :

→ Pré-remplissage intelligent des formulaires clients.

→ Réconciliation automatique de portefeuilles multi-custodians.

→ Détection proactive d’anomalies dans les données KYC/AML.

Malgré un intérêt encore limité chez les dirigeants (seuls 15 % prêts à déployer des agents IA), la dynamique s’accélère. Dispatch devient un cas d’école pour la WealthTech : la promesse des agents IA passe de la théorie à l’exécution.

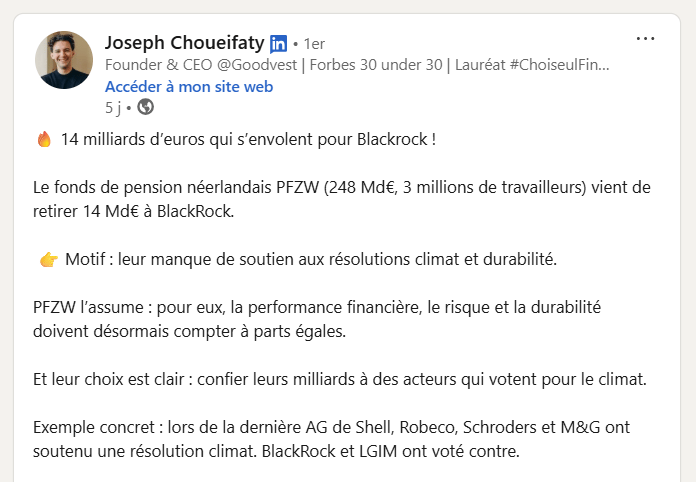

🎓 Joseph Choueifaty : a écrit le post de la semaine

La newsletter vous a plu ?

Vous pouvez nous écrire sur LinkedIn ou par mail pour nous faire vos retours, partager vos idées